5家银行不赎回二级资本债 明年小银行不赎回风险或将走高

- 国际

- 2024-12-06 18:40:04

- 411

转自:财联社

财联社12月6日讯(编辑 杨斌)今年银行二永债的发行情况良好,前11个月的供给已超过去年全年。中小银行二级资本债不赎回的事件今年共发生5起,也较去年明显减少。不过,随着非持牌理财被要求压降、基金被纳入SPV范围并压降管理,机构分析认为,明年机构投资二永债的行为或受到扰动,尾部小银行的不赎回风险或将走高;可以关注国有大行二永债的投资机会,不宜过度下沉。

今年二永债已发行1.64万亿,不赎回事件较去年减少9起

今年,银行二永债发行规模已超过历年。据企业预警通统计,2024年至今二永债已发行1.64万亿元(包括7016亿元永续债和9104亿元二级资本债),2023年全年发行1.26亿元。

综合考虑2025年到期压力、在手批文、特别国债补充大行核心一级资本、隐债置换落地节约资本等因素,国联证券固收首席李清荷在研报中称,2025年二永债供给或有所收缩,推测发行规模大约在1.2-1.4万亿元附近。

对于二级资本债,商业银行发行用以补充二级资本并满足资本充足率的监管要求,但其在距到期日前最后5年可计入二级资本的金额按100%、80%、60%、40%、20%的比例逐年减计,资本补充效率逐年递减,商业银行普遍选择提前赎回并发行新债来维持资本充足率。而不行使二级资本债赎回权,通常是因为赎回后资本充足率将低于监管标准,给予市场银行资本充足率不足的信号,易引起投资者关注。

今年以来,共有5家农商行发布不赎回二级资本债的公告,较2023年14家商业银行发布不行使二级资本债赎回选择权公告的数量下降。11月,山西榆次农商行、湖北孝感农商行先后公告不赎回二级资本债。

机构行为受扰动,未来尾部小银行不赎回风险增大

不过,未来尾部小银行的不赎回风险或将走高。浙商证券信用债分析师杜渐在研报中指出,银行业非持牌理财压降会使得后续银行互持二永债相对受限,基金纳入SPV范围并压降管理也会使基金对于弱资质二永债的偏好下降,未来尾部小银行二永债的新发或受影响、滚续承压。

根据财联社此前报道,2024年8月,有个别省份的金融管理局要求公募基金纳入SPV考核范围,要求城农商行的行内“SPV+公募”投资规模不能超过总资产规模的2.5%,股份行则不能超过5%。另外,监管对未成立理财子公司的银行理财业务风险做出提醒,要求部分省份相关城农商行于2026年末将存量理财业务全部清理完毕。

杜渐分析,越来越多的偏弱资质的小银行加入到二永债发行行列,但其成功发行主要还是依托于银行之间的互持支持。由于资本占用的问题,中小银行互持二永债大多依靠理财实现,而监管要求城农商行的非持牌理财规模逐步压降退出市场,后续中小银行互持二永债或将有所受限。

同时,现在多数基金投资弱资质的中小银行二永债,可能部分会跟银行配套一定的“换量”合作,而监管若限制小银行投资公募基金的规模,后续配套合作困难,公募基金对于弱资质二永债的偏好也会有所下降。

对于明年二永债的机构投资行为,华泰证券固收团队认为,扰动或有增加。理财有增量资金但原来的稳定工具“存款”+“平滑机制”弱化,不稳定性增加,难以像今年1-7月累积较多安全垫。债基工具化特征明显,市场波动时易被理财、银行赎回带来信用抛售压力,形成负反馈传导链。

李清荷预计,2025年二永债市场仍以震荡行情为主,波动频率和幅度都有增大可能。因此对于二永债这种类利率品种,建议以中高等级为主,高抛低吸进行波段交易。除国股大行外,部分优质城农商行二永债也可作为逢高配置品种。

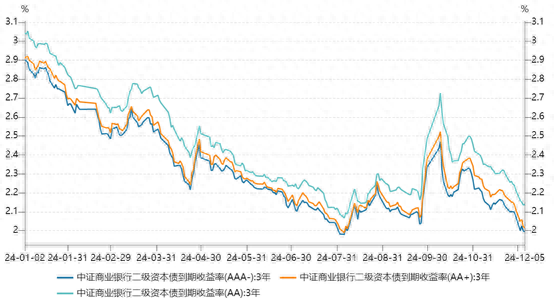

图:不同等级二级资本债收益率走势

杜渐测算,部分银行赎回2025年即将到期的二永债后的资本充足率会低于监管红线,此类时点都建议警惕不赎回事件对市场的冲击,例如2025年1月、2025年4月、2025年5月、2025年7月。二永债投资可以关注国有大行二永债的参与机会,不宜过度下沉。

发表评论